近年來,我國商業銀行服務收費問題一直備受關注。日前,中國銀保監會發布《關于規范銀行服務市場調節價管理的指導意見》(以下簡稱《指導意見》),進一步加強銀行服務市場調節價管理。銀行應轉變觀念理念,規范收費行為,繼續減費讓利,更好地服務實體經濟。

早在2003年,《商業銀行服務價格管理暫行辦法》就已確立銀行服務收費的地位與方式。銀行作為金融企業,對所提供服務收取合理費用,是市場經濟主體的內在要求。從服務成本看,銀行提供服務需要付出成本,通過收費來覆蓋成本并獲得收益,無可厚非。平心而論,目前我國商業銀行在服務收費項目和標準方面,總體而言是比較溫和的。但在不科學的業績驅動和考核機制之下,少數銀行收費的確存在不規范、不合理的行為。根據規定,銀行服務價格分為三類,即政府定價、政府指導價、市場調節價。前兩者主要涵蓋基礎服務,后者涉及的范圍較廣,如支付結算、電子銀行、銀行卡、理財咨詢等。市場調節價由銀行自行制定和調整,所以更容易產生問題。《指導意見》堅持問題導向,針對銀行服務市場調節價中的某些現象,糾正銀行在市場化競爭中的行為偏差。

銀行服務收費事關企事業單位和個人,市場調節價雖由銀行自行確定,但也應合理合規。下一階段,按照《指導意見》要求,有關銀行應從三個方面加以改進。

第一,轉變觀念理念。近年來,銀行業過于重視中間業務,將中間業務收入占比作為重要指標,制定明確考核標準,層層下達計劃,容易導致分支機構服務收費行為異化。對市場而言,不必過度強調中間業務收入占比,進而將占比提升作為衡量收入結構和業務轉型的核心指標。對銀行而言,應逐步調整中間業務結構,將發展重點從賬戶管理、支付結算等傳統中間業務向高附加值業務轉移;制定和調整服務收費價格時,應充分考慮個人和企事業單位的承受能力與接受程度。

第二,規范收費行為。在實踐中,部分銀行向企業發放貸款時,以“財務顧問費”“咨詢服務費”等形式收取一定費用,但實質上并未提供任何顧問服務。部分銀行為規避監管,在確定服務價格時,價格區間非常大,收費隨意性較強。上述行為在一定程度上加重了企業負擔,變相推高融資成本,都應盡快得以糾正。部分銀行還以服務價格為手段,進行不正當競爭。低價競爭和亂收費現象均是擾亂市場正常秩序的行為,不利于銀行業健康發展。銀行應以提高服務水平來增加客戶黏度,而不是“竭澤而漁”。

第三,繼續減費讓利。2021年銀行業采取切實措施,主要從支付結算環節減免收費。當前,在經濟恢復態勢還不十分穩固、部分企業生產經營仍然較為困難的情況下,銀行業應繼續對市場主體減少收費項目、降低收費標準,進一步穩定市場主體的信心和預期,鞏固前期政策的效果。對小微企業、個體工商戶,在服務收費上還應進行差異化定價;對部分群體如老年人,進城務工人員,應適當減免、優惠收費。監管部門應鼓勵銀行良性創新,通過豐富的產品和服務供給更好服務實體經濟,以獲得多元化收入。

(作者系招聯金融首席研究員 董希淼)

-

呂志強:為金融機構減費讓利點贊

近日,國務院常務會議部署進一步推動金融機構減費讓利惠企利民,提出6方面減費措施,預計每年可為企業和群眾減負240億元。要讓減費讓利更好地惠企利民,相關部門及金融機構須在多方面持續發力。[詳細] -

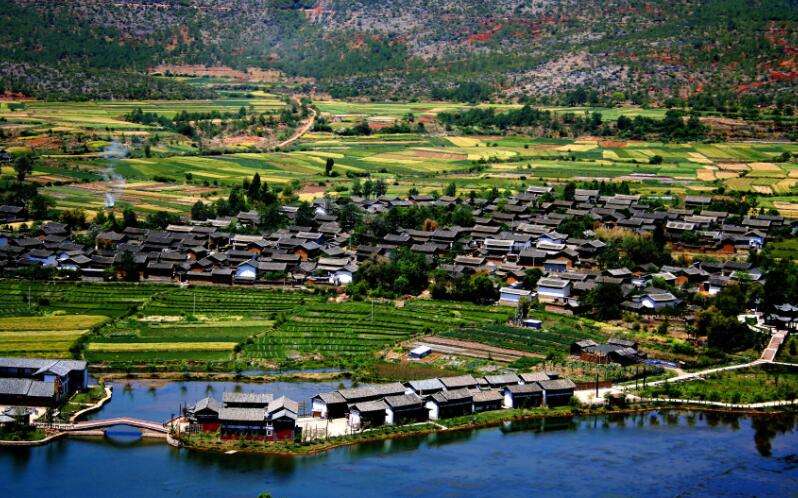

崔莉:“兩山銀行”與生態銀行一脈相承

積極探索綠水青山與金山銀山“兩山”轉化路徑與生態產品價值實現機制,是踐行生態文明思想的重要舉措,是堅持生態優先、綠色可持續發展的必然要求。 [詳細] -

易綱:主動作為,支持綠色低碳高質量發展

近年來,人民銀行積極踐行綠色發展理念,大力發展綠色金融。 [詳細]

中國西藏網微博

中國西藏網微博 中國西藏網微信

中國西藏網微信